約一か月前(11/15)の状況はこちら。

現在の保有銘柄の状況(2014/11/15) - バフェット流バリュー株投資で資産形成+

売り ニトリHD(一部)、日本管理センター(大半→監視銘柄へ)、ワークマン(全株)、ロングライフHD(全株)、エー・ピーカンパニー(一部)

買い シノケングループ(新規)、スターツコーポレーション(買増)、テンポスバスターズ(買増)、エービーシー・マート(新規)

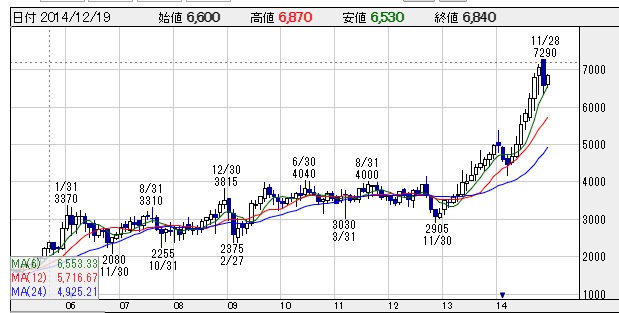

ニトリHD(9843)

開発輸入品が8割を超えているので、円安が逆風になる同社。価格的にもPER20倍近辺まで上昇してきており、ここ2年の急上昇でそれ以前の利益に対しての株価の出遅れの歪をある程度吐き出したように思えます。

ニトリ社長、「これまでは値下げをしすぎた」 | 企業戦略 | 東洋経済オンライン | 新世代リーダーのためのビジネスサイト

上記記事にもあるように、経験豊富な似鳥社長は来年の為替予約をすでにある程度済ませいることろはさすがです。これにより時間を稼ぐことができますので、120円程度までの円安が可能であるとおっしゃっています。またニトリホームといった不動産業、保険業、海外事業など為替の影響を受けない事業が拡大していっているので、連続増収増益は保たれるような気がします。しかしさすがに10%台の利益成長がやっとだと思いますので、それを考えると、あまり多くをもつ状況ではないと考え、一部売却しました。現在株価6840円、PER19.09、PBR2.81、ROE15.3%

日本管理センター(3276)

買い戻すことと新規に買うことは何が違うのか? - バフェット流バリュー株投資で資産形成+

で書いた成長株とはこの銘柄です。秋になってから急上昇し11/28には一時3000円をつけました。予想PERでは35倍を超えていたことになります。さすがにその後暴落し2500円近辺をウロウロしています。ちなみ著名な個人投資家の春山昇華先生もフォローしているようです。

この会社は不動産セクターで高成長が期待される有望なストック型企業なので、安定した高成長は見込めますが、急に利益が5割増になるような会社ではないと考えています。また今後はEPS成長も20%程度に落ち着くと考えています。したがって、現在の株価は人気化し過ぎで、この水準で買っても当分我慢しなければならない可能性が高いと思い、監視分を除いて売却しました。

問題はどの時点で再エントリーするかですが、まだ自分の中で結論が出ていません。春山先生はどうやら2200円程度以下というスタンスのようですが、来年のEPSを基準にしてもPER20倍を超えていますので、悩みどころです。EPS予想の更新などを見て判断かなとは思ってます。現在株価2544円、PER29.58、PBR8.76、ROE29.6%

ワークマン(7564)

優良で安定感のある会社で、今後も安定成長が見込めます。何といってもしっかりとした堀を持っているのが素晴らしいです。しかしそれほど高い成長は今後も見込めず、足元の円安は逆風です。さらに円安に対して積極的に対応している様子が見られないので、良くて横ばい、じり貧の可能性が高いと思い売却。思えば最初に購入した時から2倍以上になってます。感慨深いものがあります。今後はウォッチリストに入れて、安値で再参戦を狙います。現在5690円、PER19.41、PBR2.86、ROE14.8%

ロングライフHD(4355)

先日本決算があり、通期の結果としては45%増益と申し分ないのですが、3Qの進捗からすると期待ハズレでした。4Q単独の利益の出方が予想外だったので売却。もう少し勉強して出直した方が良さそうです。

エー・ピーカンパニー(3175)

12月上旬にはガイアの夜明けなどメディアに登場し、暴騰。その後11月の月次発表で既存売上が悪く反落。不安的な状態が続いています。居心地が悪かったのと他の銘柄との兼ね合いで部分的に売却。現在1772円、PER15.49、PBR4.51、ROE29.1%

シノケングループ(8909)

サラリーマン層へ販売の土地、アパートをリースバックし賃貸を行っている会社。日本管理センターはサブリースなので同社とは若干業態が異なります。業態としては大東建託がかなり似通っているかと思います。

まだ比較的小さいので成長性は高く、割安な状態にあります。ただし、セグメント別の売上の内訳を見るとアパート・マンション販売が約8割、不動産賃貸管理が約2割ということで、かなりの部分をフロー事業に頼っています。そのため比較的割安に放置されているという側面もあると思われます。

しかし当面フロービジネスは堅調のようであり、しばらく成長を続けるうちにストックビジネスが成熟するのではないかと考え購入しました。現在2746円、PER8.9、PBR3.34、ROE36.5%

スターツコーポレーション(8850)

前月に少し売却しましたが、下がってきたので再び買い戻しました。ポジション調整に使われているので、どうしても売買が多くなってしまします(笑)。しかし主力事業が好調ですので、下値は堅いと考えており、安値を拾うのに丁度良い銘柄ではないかと思います。ストックビジネスが約半分を占めている企業の評価としては割安に放置されていると個人的には思います。

また現在の水準では配当利回りが2.76%あり、さらに株主優待の施設利用券(ヤフオク3000円相当)が年2回が100株から配布に静かに変更されました。

IR情報 | STARTS スターツ

このため、100株保有の際の優待利回りが6.5%程度となっており、優待族においしい銘柄になったことも下値不安払拭の一助となっています。現在1596円、PER8.29倍、PBR1.66倍、ROE20.6%

テンポスバスターズ(2751)

先日良い決算を発表した同社。

テンポスバスターズ(2751) H27年4月期2Qはほぼ問題なし - バフェット流バリュー株投資で資産形成+

買い増しした理由は、「物販事業」と「外食事業」の主力事業が好調で、20%超の営業利益の成長を維持しているのが一点。もう一点はあさくま上場の利益及びその波及効果が株価に織り込まれていないと考えていることです。

あさくま上場による特別利益がどの程度同社に入るかは今のところ分かりませんが、今の情報で試算したところそれなりのインパクトがあると思います。(下記エントリーはかなり確度が低いのであまり当てにしないでください)

あさくまH27年3月期1Q決算発表でテンポスバスターズに動意 - バフェット流バリュー株投資で資産形成+

さらに、次のステーキ店買収交渉の噂もあり、個人的にはこのあさくまの特別益を利用するのではないかと思っています。そしてこの錬金術とも言える子会社上場とM&Aの繰り返しの源泉となっているのが同社の持つ17万法人の外食法人のデータベースです。もしかすると外食関連企業再生請負人的な存在なのかもしれません。これらがもし私の予想の中の最上に機能すれば、正に外食業界の孫正義と言えるかもしれません。さすがにそこまでは言い過ぎかもしれませんが、将来に夢がある銘柄ではないかと思います。

しかもそのような不確定な将来を考えなくても、あさくまの特別益を含まない四季報新春版の今期予想EPSは81.5円となっており、それだけを見ても利益成長性を考えると右のようにお買い得な価格ではないか思います。現在1169円、PER14.3倍、 PBR2.78倍、ROE20.1%

エービーシー・マート(2670)

優良成長銘柄を追いかけている人は間違いなく一度は検討したことがある銘柄でしょう。言わずと知れた靴屋さんです。すでに海外進出が成功し、海外事業拡大のフェーズにあります。ニトリHDの先を行っている会社ですね。利益成長、ROE、売上高営業利益率、どれをとっても文句がないので、常に高値のままでいつになっても買えていませんでした。

この度の購入はマイルール的には「お手付き」なのですが、下記のエントリーで悶々と考えたようにこのようなエントリーも一部の超優良銘柄には適用できないかという実験例です。グーグルとアマゾンはあまり芳しい結果を残しているとは言い難いですが。

すばらしい企業を比較的高値で買うことの意味は? - バフェット流バリュー株投資で資産形成+

もちろんテクニカル上は良いタイミングだし、PER上も相対的に割安だし、海外事業が円安デメリットを打ち消してくれると思うので、それほど下値不安はないと思っています。これから長いお付き合いになるでしょう。きっと。現在5860円、PER18.08倍、 PBR3.09倍、ROE17.1%

この一カ月は売買が多く、この記事を書くのが大変でした(笑)。しかし、「現在の保有銘柄の状況」は当ブログの中で最も人気があるコンテンツのようなのと、自分で何を基準に売買を行ったのかということを記録し、振りかえるのにとても貴重な機会なので、いつも以上に力を入れて書きました。

11月中旬から12月中旬で見ると、日経平均は12月上旬に一時18000円を付け、その後ルーブル暴落ショックで下がった後持ち直して、行って来いの展開となっています。ルーブルについて私はよく分かりませんが、このニュースに対する免疫がついたのと、リーマンの時のように金融市場がレバレッジを効かせているわけではないので、もしデフォルト等があったとしても影響は限定的ではないかと楽観的でいます。

そんな全体の流れに、私のPFはやや遅れ気味で、それもこれもPF一位のトレファクがじり貧だからです。しかし、それはトレファクのせいではなく、第2、第3の銘柄が育っていないからです。そんな中、フジ・コーポレーションやミサワが頑張ってくれました。この2銘柄にはぜひ今後私のPFの主力としてさらに貢献してほしいと思ってます。尚、最近パフォーマンスはパッとしませんが、4月からのパフォーマンスは+40%をうろうろしているのですから上出来です。これで文句を言っては罰があたりますね。

大きな期待を抱くのがなぜいけないか - バフェット流バリュー株投資で資産形成+

この一月で最も良いパフォーマンスはフジ・コーポレーション(+30.7%)、次がミサワ(+27.8%)、3番目がテンポスバスターズ(+14.2%)で した。

最もパフォーマンスが悪かったのがグーグル(-6.2%)、次がアマゾン(-5.7%)、3番目がブロンコビリー(-2.5%)でした。

米国株に投資したのが、確か今年のGW明けで、企業の成長と円安の両方の側面でメリットがあると踏んだからですが、今のところ円安狙いは大成功、銘柄的には大失敗でございます(笑)

今年も残すところあとわずか、私も家族も風邪をひいてしまい体調が絶不調ですが、みなさまにおかれましては、風邪などひかれることのないようよい年をお迎えください。

ブログランキングに参加しています。 クリックしていただけると大変励みになります。

株式長期投資 ブログランキングへ

にほんブログ村

0 件のコメント:

コメントを投稿